当前位置:主页 > 世界排行 > 手机访问:m.whhjs.com

来源:www.whhjs.com时间:2019-04-30奇闻指数:编辑:admin手机版

避税天堂是许多企业家选择投资减少税收的国家,通常被视为隐藏资金和财产的另一种方式,但事实上,避税天堂只是提供了一种更为宽松的税收制度。

全球私人财富中令人印象深刻的部分,在21至32万亿美元之间,一直投资于避税天堂,而这些估计的金额甚至不包括艺术品、游艇、房地产或黄金的投资。通过在避税天堂注册的公司进行投资,或者通过控股公司或信托公司来保护资产,这是完全合法的,只要公司和个人按照法律规定缴纳税款。

对企业家而言,避税天堂提供了许多好处,包括对资本利得、利息或个人收入的低税,而企业或公司可以将大量的钱存入税收,如果他们将利润报告给那些在税制良好的国家建立的子公司。这听起来可能有点复杂,但考虑到各方面的利弊,这里是2017年投资的最佳避税天堂。

1. 巴哈马亚特兰蒂斯

优点:在巴哈马,个人所得税率为零。它不能低于那个,对吧?个人和公司也不存在财富税,无资本利得税,无预扣税和各种其他税收优惠。

缺点:并不是每个人都可以利用个人收入免税,也就是那些也是巴哈马居民的人。获得这里的住所尤其需要实现最低价值500 000美元的当地财产投资(或加速程序最低为150万美元)。

巴哈马不征收直接税,所以与其他国家没有双重征税协定,但这个小国与美国,英国和加拿大等29个国家签署了税收协定。但信息披露仅限于刑事事宜。

2. 香港天际线

香港是新兴的避税地之一,因为现在管理的资产为2.1万亿美元。在东京以后,亚洲拥有第二大股票市场,拥有超过1亿美元财富的人口密度最高。例如,在中国的外资投资不到一半,到了香港。

优点:在香港注册成立的公司只对香港的利润缴税,税率目前为16.5%。对外国股东支付的股息没有预扣税,也没有资本利得税。

缺点:中国对香港的控制阻碍了提高透明度的举措,进一步使无证券持有人 - 一些最有害的犯罪活动的手段 - 仍然不明身份。这样会损害在香港注册的公司的信誉和声誉。

3.苏黎世瑞士

目前瑞士在其银行现在的管理资产相当于6.5万亿美元,其中51%来自国外,所以这个国家也是全球资产管理领导者并不奇怪,市场份额为28 %。

在国际压力之下,瑞士近年来放宽了财政保密法律,但是由于该国的这一行动信息披露压力的侵略政策,维持这些条例的游说依然强劲。

优点:将低税收与一流的银行体系结合起来,毫不奇怪,瑞士是欧洲最受欢迎的避税地之一。与其他欧洲国家的法律障碍相比,开设瑞士公司是一个相对较快的过程。

缺点:尽管任何个人或法人均可在瑞士注册公司,但瑞士法律规定的条件之一是至少有一名瑞士公司董事。要解决瑞士董事问题并解决公司形成瑞士,您应该与专家交流。

4. 开曼群岛

1.4万亿美元的资产现在通过这个国家的银行进行管理。作为英国领土,拥有200家银行和95,000多家注册公司,开曼群岛是托管投资基金的世界领先企业,也是全球第二个注册保险公司的国家(旨在确保母公司的资产)有另一个活动对象)。一半以上的国内生产总值由开曼群岛金融服务业提供。

优点:开曼群岛是法律允许公司形成和管理资产而不交税的少数几个国家或地区之一。这被认为是合法的,它不被视为避免税收的策略。

缺点:纳税在开曼群岛的税收优惠主要针对在几个国家开展业务的公司,以避免处理各种税收制度的麻烦。

5.卢森堡

这个欧盟小企业国家仍然是放宽财政监管的中心,通过这个中心,跨国公司有助于避免缴税。它是欧元区的主要银行中心,拥有143家银行,管理资产约8000亿美元。

优点:在卢森堡,职业保密的披露可能会被处以监禁。除此之外,许多国际公司选择卢森堡作为总部和物流中心的地点,原因是税收低廉,欧洲地区优越。

缺点:卢森堡的知识产权免税可能高达80%,这就是为什么许多公司选择从这里管理知识产权的原因。但是,请注意,免税仅适用于2007年12月31日之后提出的知识产权。

6.马耳他

马耳他成为2016年世界税收最低的国家名单的首位,这就是为什么是2017年最好的避税地之一。生活在小地中海岛屿上,可以获得居民的地位因此只能从当地来源的收入征税。

优点:个人和公司的最佳税收优势之一是马耳他在国外获得的收入不征税。

缺点:马耳他国籍也可以通过投资计划的公民身份获得,对于那些想要更快进程的人来说。然而,为了获得马耳他公民资格,有必要在马耳他投资约100万欧元。

7. 马恩岛

曼岛被认为是一个低税收的金融中心。位于英格兰和爱尔兰之间的这个小岛屿拥有非常低的所得税,最高可达20%,不超过12万磅。

优点:低税率不是这个小岛所提供的唯一优点。他们的养老金计划也是非常好的,很多公司选择在这个国家的账户里安排雇员养老金计划。从50岁开始就可以从这些养老金计划中受益。

缺点:在马恩岛建立公司可能是昂贵的,特别是非商业活动,注册过程可能相当复杂。

8. 摩纳哥

这个小国只有36000居民,但吸引了很多企业家和企业愿意投资这个小国。为什么?由于居民所得税自1869年以来没有变化。

优点:一旦一个人成为摩纳哥居民,他们被允许保留所有的收入,没有任何限制。毫无疑问,世界上大多数百万富翁是摩纳哥的居民。公司税也很低,这使得摩纳哥成为创业公司的好地方。

缺点:为了成为摩纳哥居民,一个人需要成为欧盟成员国的公民或长期的法国签证。还有必要在摩纳哥的一家银行存入至少10万欧元的私人医疗保险,并在摩纳哥购买一个房产。

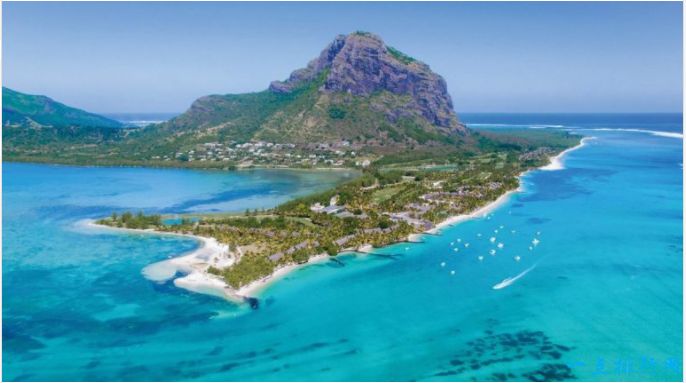

9. 毛里求斯

毛里求斯位于马达加斯加附近的印度洋,是吸引许多外国投资的另一个岛屿。大量国际公司在毛里求斯设有子公司。

优点:毛里求斯征收的公司税相当于其他司法管辖区的税收,只有15%。毛里求斯的资本收益和利息不征税,居民也可以从双重税收协定中受益于各种免税。

缺点:毛里求斯被用作投资地点,特别是那些针对印度的地区,但是到了2016年5月,印度和毛里求斯签订了一项修改双重征税条约的新议定书。这给印度带来了资本收益的来源,这是由于转让毛里求斯居民收购的印度居民公司的股份而产生的。

10.新加坡

新加坡共和国具有战略地位,作为一个金融中心享有声誉,对亚洲公司和企业家的“离岸”基金真正具有吸引力。

优点: 2001年生效的银行信息保密立法,自那时以来,电气化城市国家以其实行该法律的严格程度得到承认。尽管外国政府的压力,新加坡并不放弃这些规定。

缺点:新加坡不是富裕个人寻求重要税收利益的国家,因为该地区的大多数国家都提供轻松的税收制度。

如果您计划您的财务寻求更有利的方式,那么值得保护您的投资和资产。通过对避税天堂的优缺点进行全面评估,可以发现新机遇,利用便利的税收制度和税收优化。